Przewodnik po użyciu Formacji Motyla

Wzorce Gartleya to cały dział analizy technicznej, który wykorzystuje współczynniki Fibonacci. Jak sama nazwa wskazuje, podejście to zostało nazwane na cześć jego twórcy, Harolda Gartleya, i zyskało popularność dzięki swojej niesamowitej zdolności do dostosowania się do każdego rynku i dekady. Wzorce te są tak dokładne, że mogą być testowane na wszystkich instrumentach.

Harold odróżniał się od większości znanych traderów giełdowych, którzy odnieśli jakiś sukces w spekulacji, ponieważ rozpoczął swoją karierę w świecie finansów od zdobycia wykształcenia kierunkowego w Uniwersytecie Nowego Jorku. Później zaczął poznawać podstawy pracy na Wall Street od podstaw, a dopiero potem zaczął opracowywać własne metody i uczyć innych.

Wielu początkujących traderów kategorycznie rezygnuje dziś z zakupu kursów od uznanych autorytetów, podając jako powód swojej decyzji wysoki koszt takich produktów, a nawet oskarżając nauczycieli o oszustwo. Jednak Harold Gartley był w stanie sprzedać swój kurs za 1500 dolarów w 1935 roku, co odpowiada 26 100 dolarów w dzisiejszej walucie - jest to znacząca suma, zwłaszcza biorąc pod uwagę liczbę uczniów, których miał. Wracając do modeli, wszystkie one są dziś dostępne za darmo, dzięki lirycznej dygresji.

Główny model Gartleya nazywany jest "motylem", ponieważ przypomina machające skrzydła insekta o tej samej nazwie. Jest on znany w literaturze jako "Gartley 222", co zostało spopularyzowane przez Larry Pesavento, zwolennika analizy harmonicznej, który uzasadnił użycie takiego "żargonu" wskazując, że motyl jest wspomniany na stronie 222 oryginalnej książki Gartley, "Profits in the Stock Market".

Budowanie i analizowanie wzorca

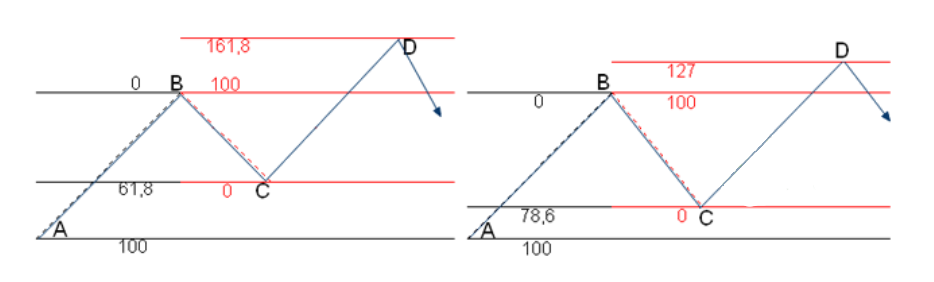

Po pierwsze, przyjrzyjmy się podstawowej formacji ABCD. Jest to najprostszy model o stałej proporcji, ponieważ opiera się na punktach ekstremalnych i daje sygnał w kierunku trendu po zakończeniu korekty. Jest to w rzeczywistości standardowa "flaga", ale z idealnymi parametrami. W praktyce model ten można podzielić na dwa rodzaje:

Różnica polega na różnych poziomach Fibonacci używanych do obliczania korekt. Przy okazji, nie tylko standardowe współczynniki Fibo, ale także ich pochodne, są wykorzystywane w zmodyfikowanych modelach Gartley. Fibonacci retracement to nazwa dla tego typu analizy. W praktyce nie ma potrzeby zajmowania się takimi niuansami, wystarczy zapamiętać gotowe instrukcje, zwłaszcza teraz, gdy specjalne programy i wskaźniki automatycznie wyznaczają aktualne wzorce.

Jak widać, niedźwiedzie formacje zostały użyte jako przykład, ponieważ bycze formacje są diametralnie różne od niedźwiedzich. Ponieważ autor nie zgłasza żadnych istotnych zastrzeżeń co do charakterystyki zmienności zarówno na rynkach spadkowych jak i wzrostowych, znalezienie punktów wejścia staje się jeszcze łatwiejsze.

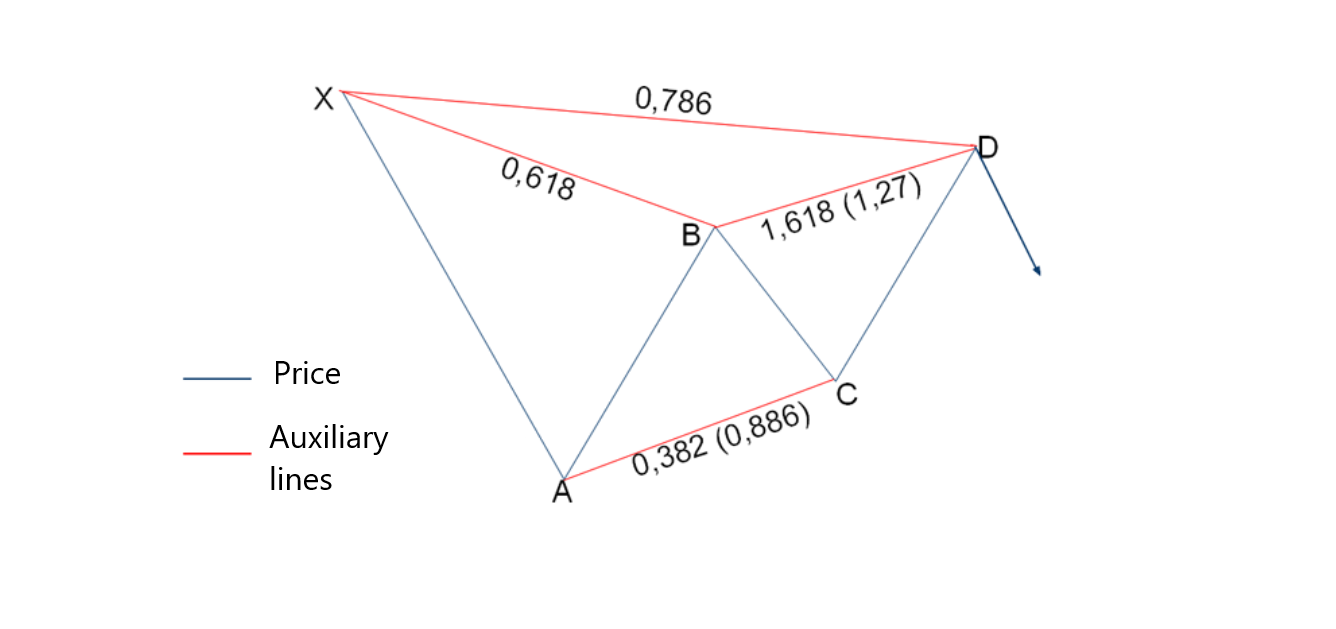

Motyl Gartley (Gartley Butterfly) jest niemal identyczny jak ABCD, z tą różnicą, że punkt A jest zwykle poprzedzony silnym impulsem w kierunku trendu. W związku z tym odległość AB jest obliczana w odniesieniu do czasu trwania poprzedniego impulsu przy użyciu współczynników Fibonacciego. Ponadto, dla uproszczenia, na wykresie będziemy po prostu wskazywać w nawiasach alternatywną opcję oznaczenia; na przykład, następujące parametry są idealne dla niedźwiedziego motyla:

Zatem punkt B powstaje po korekcie ceny do poziomu 61.8 w stosunku do przebytej odległości XA. C - korekta do poziomu 38,2 (lub 88,6) odległości AB. Ostatnie extremum D wymaga zastosowania się do kilku zasad:

- w stosunku do BC cena powinna dotrzeć do projekcji 161.8;

- odległość od A do D musi odpowiadać wysokości 78,6 retrakcji XA.

Ogólnie, formacja Motyla Gartley jest podobna do formacji Elliott Wave Correction (ABC). Jest ona zbudowana na tych samych liniach łamanych wskaźnika ZigZag, opierając się na poziomach Fibo korekcji. Jednakże, nadal istnieje pewna różnica:

- Motyl Gartley tworzy się zgodnie z zasadą równości fal AB i CD.

- Narzędzie Fibonacci jest rozciągnięte wraz z całą falą XA w taki sposób, że punkt B znajduje się na poziomie Fib 61.8, a punkt D na poziomie 78.6.

- Otrzymujemy więc figurę analizy technicznej, która wizualnie jest bardzo podobna do skrzydeł motyla.

Jeśli używany jest tylko jeden zestaw wskaźników, Motyl Gartley będzie dawał dokładne sygnały. Inaczej mówiąc, jeśli liczby spoza nawiasów były wcześniej używane, powinny być używane wyłącznie do ostatniego punktu. W przypadku połączenia wielu opcji w jeden model, może on nie być zbieżny w punkcie D.

Ponieważ odchylenia od poziomów Fibonacci są możliwe do zaakceptowania, nie należy dążyć do idealnych proporcji; w przeciwnym razie sygnały będą pojawiać się rzadko. Ponadto, standardowe Motyle Gartley początkowo nie miały stałych współczynników Fibonacci; Larry Pesavento i Scott Carney później zwrócili uwagę na ten problem.

W procesie handlu na rynku Forex, przeszukiwanie wykresu cenowego i ręczne budowanie tego wzoru wykresu jest dość skomplikowaną procedurą nawet dla doświadczonych traderów. Aby uprościć ten proces, zostały opracowane specjalne wskaźniki techniczne, z których najbardziej popularnym jest wskaźnik ZUP.

Wejście do gry

Jak wejść w transakcję, kiedy na wykresie formacji odwrócenia trendu jest "Motyl Gartley"? Po pierwsze, musisz określić, który wskaźnik jest byczy lub niedźwiedzi i wejść na rynek zgodnie z kierunkiem odwrócenia.

Rozważmy przykład wejścia w transakcję sprzedaży. Widzimy, że na wykresie uformowała się niedźwiedzia formacja. Po wyznaczeniu lokalizacji punktu E, konieczne jest ustawienie na jego poziomie Sell Limit, a z celem na południe, wybrać poziom punktu B. Stop-loss w tym przypadku musi być ustawiony w oparciu o siatkę Fibonacci. Powinien on znajdować się powyżej poziomu 78,6%. Dla pewności, zlecenie stop-loss może być również umieszczone na poziomie punktu A, aby uniknąć uderzenia w niego przez cień lub spread walutowy. W tym przypadku należy jednak przestrzegać stosunku stop-loss do take-profit w wysokości 1: 3 i wyższej.

Aby wejść w transakcję kupna, potrzebujemy byczej formacji Motyla Gartley. W tym przypadku, wejście jest podobne do wejścia sprzedaży, tylko w przeciwnym kierunku. Umieszczamy Buy Limit w zasięgu punktu E i czekamy na realizację zysku z zakupu powyżej punktu D. Zlecenie stop jest umieszczane poniżej poziomu Fib 78.6.

Podsumowując

Jak widać, naniesienie tej formacji odwrócenia na wykres jest kłopotliwym procesem, który wymaga czasu i przejrzystych obliczeń matematycznych. Jednakże, został on już zautomatyzowany - istnieje wskaźnik, który pozwala na zastosowanie formacji na wykresie bez dodatkowego wysiłku. Można go zainstalować w terminalu handlowym MetaTrader, następnie znaleźć w teczce ""Indicators"" i przenieść na wykres. W rezultacie, gdy pojawi się taka formacja odwrócenia, figura zostanie narysowana automatycznie, a zadaniem tradera będzie wejście na rynek.

Warto przypomnieć: im starsze ramy czasowe, na których formacja ta została uformowana, tym silniejszy jest jej sygnał. W związku z tym, ZUP jest dobry do znajdowania średnioterminowych odwróceń na okresach czterogodzinnych lub dłuższych. W tym przypadku zysk z transakcji będzie większy niż przy handlu śróddziennym, a szansa na wyjście po stop-loss, jeśli jest on ustawiony prawidłowo, nie jest tak wysoka.

"Pojawianie się "Motyla Gartley" na wykresach nie zdarza się często, jednak znajomość tej formacji poszerza arsenał handlowy tradera, co pozwala dostrzec bardziej wiarygodne sygnały do wejścia na rynek i osiągnięcia zysku. Wśród odmian tej figury, istnieją również takie modele jak "krab", "rekin", "nietoperz" i "Motyl Pesavento".