Effectieve prijshandelstrategieën

Wussten Sie, dass Price-Action-Trading Strategien eine der am häufigsten verwendeten Methoden auf dem heutigen Finanzmarkt sind? Unabhängig davon, ob Sie ein kurz- oder langfristiger Trader sind, ist die Analyse des Preises eines Wertpapiers vielleicht eine der einfachsten, aber auch der mächtigsten Möglichkeiten, sich einen Vorteil auf dem Markt zu verschaffen.

Schließlich wird jeder einzelne Handelsindikator der Welt vom Preis abgeleitet, so dass es sinnvoll ist, ihn tatsächlich zu studieren, zu verstehen, daraus zu lernen und ihn für Ihren Handel zu verwenden. In diesem Artikel decken wir alles ab, was Sie über den Handel mit Preisaktionen (Preisbewegungen) wissen müssen, wie z.B.: Was ist eine Preisaktion und warum sollten Sie den Handel mit Preisaktionen am Devisenmarkt in Betracht ziehen - und auch - wie Sie vier Preisaktionsstrategien handeln können.

Was ist eine preisaktion (price action)?

Der Begriff "Preisaktion" ist einfach die Untersuchung der Preisbewegung eines Wertpapiers. Im Price Action Trading würden Händler versuchen, den historischen Preis zu analysieren, um Hinweise darauf zu finden, wo sich der Markt als nächstes hinbewegen könnte. Der am häufigsten verwendete Price Action Indikator ist die Untersuchung von Preisbalken, die Details wie den Eröffnungs- und Schlusskurs eines Marktes und sein hohes und tiefes Preisniveau während eines bestimmten Zeitraums angeben.

Die Analyse dieser Informationen ist der Kern des Price Action Trading. Bei der Beantwortung der Frage "Was ist Price Action" könnte man sagen, dass es sich wirklich um die Untersuchung der Handlungen aller Käufer und Verkäufer handelt, die aktiv an einem bestimmten Markt beteiligt sind. Indem sie analysiert, was der Rest der Marktteilnehmer tut, kann sie Händlern einen einzigartigen Vorteil bei ihren Handelsentscheidungen verschaffen.

Alle Handelsplattformen der Welt bieten Candlestick-Charting - ein Beweis dafür, wie beliebt der Handel mit Preisaktionen ist.

Was ist ein price action indikator?

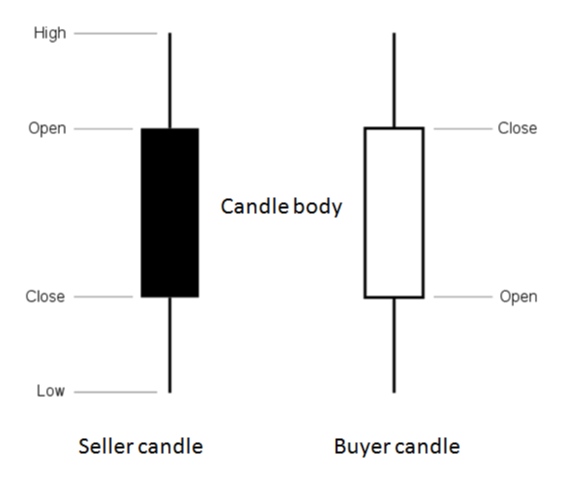

Wie bereits erwähnt, wissen wir heute, dass Preisaktionen die Untersuchung der Handlungen aller Käufer und Verkäufer sind, die aktiv an einem bestimmten Markt beteiligt sind. Der am häufigsten verwendete Price Action Indikator ist das Kerzendiagramm, da es dem Händler nützliche Informationen wie den Eröffnungs- und Schlusskurs eines Marktes sowie das höchste und tiefste Preisniveau in einem benutzerdefinierten Zeitraum liefert. Schauen wir uns ein Beispiel an:

Wenn Sie sich ein Tages-Chart eines Wertpapiers ansehen würden, würden die oben genannten Kerzen den Wert eines ganzen Tages repräsentieren. Beide Kerzen geben einem Trader nützliche Informationen:

- Das höchste und tiefste Preisniveau sagen uns den höchsten Preis und den tiefsten Preis, der am Handelstag erzielt wurde.

- Die Verkäufer-Kerze, dargestellt durch einen schwarzen oder manchmal roten Körper, sagt uns, dass die Verkäufer die Schlacht am Handelstag gewonnen haben. Dies liegt daran, dass der Schlusskurs tiefer ist als der Eröffnungskurs.

- Die Käuferkerze, dargestellt durch einen weißen, manchmal auch grünen Körper, sagt uns, dass die Käufer die Schlacht des Handels gewonnen haben. Dies liegt daran, dass der Schlusskurs höher ist als der Eröffnungskurs.

Die Verwendung dieses einfachen Kerzen-Setups ist einer der ersten Schritte zur Erstellung einer Price Action Strategie. Zum Beispiel:

- Wenn nach der Verkäufer-Kerze die nächste Kerze einen neuen Tiefpunkt erreicht, dann ist es ein Zeichen dafür, dass die Verkäufer bereit sind, den Markt weiter zu verkaufen. Diese Schwäche wird einige Händler veranlassen, Short-Positionen zu initiieren oder die bereits bestehenden Short-Positionen zu halten.

- Wenn nach der Kaufkerze die nächste Kerze ein neues Hoch macht, dann ist es ein Zeichen dafür, dass die Käufer bereit sind, den Markt weiter einzukaufen. Diese Stärke wird einige Händler dazu veranlassen, Long-Positionen (Kauf) zu initiieren oder die bereits bestehenden Long-Positionen zu halten.

Diese Art der Preisaktionsanalyse ist nur eine Möglichkeit, Candlesticks als Price Action Indikator zu verwenden. Die Kerzen selbst bilden jedoch oft Muster, die zur Bildung einer Price Action Strategie verwendet werden können. Bevor wir uns diese Muster ansehen, lassen Sie uns zunächst einmal untersuchen, wo sie am besten funktionieren.

Price action forex trading (devisenhandel)

Da das Price Action Trading die Analyse aller auf dem Markt tätigen Käufer und Verkäufer umfasst, kann er auf jedem vorhandenen Finanzmarkt eingesetzt werden. Dazu gehören Devisen, Aktienindizes, Aktien, Rohstoffe und Anleihen. Sie können Instrumente innerhalb all dieser Märkte auf Kerzendiagrammen betrachten und somit eine Price Action Strategie auf ihnen umsetzen.

Der Devisenmarkt hat jedoch einige spezifische Vorteile für Preisaktionshändler, wie z.B.:

- 24 Stunden am Tag, fünf Tage die Woche geöffnet - eine echte Darstellung von Kauf und Verkauf auf allen Kontinenten;

- Große Liquidität - ermöglicht es Ihnen, innerhalb von Nanosekunden in und außerhalb von Märkten zu handeln;

- Kleine Spreads - einige, nicht alle Devisenpaare bieten tiefe Spreads, die die Provisionskosten der Händler tief halten könnten;

- Hebelwirkung - Der Devisenhandel ist ein Hebelprodukt, d.h. Sie können eine große Position mit einer kleinen Einzahlung kontrollieren. Dies könnte große Gewinne, aber auch große Verluste bedeuten, also handeln Sie bitte verantwortungsbewusst.

Price-action-trading strategien

Eine Trading Strategie erfordert drei verschiedene Elemente: das Warum, Wie und Was. Das "Warum" ist der Grund, warum Sie überlegen, in einenmbestimmten Markt zu handeln. Hier kommen Price Action Pattern (Pric Action Patterns) zum Einsatz. Durch Ihre Preisaktionsanalyse gewinnen Sie einen Vorteil gegenüber dem, was als nächstes eher passieren wird - ob der Markt steigt oder fällt.

Das "Wie" ist die Mechanik Ihres Handwerks. Im Wesentlichen ist es die Art und Weise, wie Sie handeln werden. Diese Analyse beinhaltet die Kenntnis Ihrer Preisniveaus für Einstieg, Stop-Loss und Ziel. Schließlich dreht sich beim Trading alles um Wahrscheinlichkeiten, also müssen Sie sich schützen und Verluste minimieren, falls sich der Markt gegen Ihre Position bewegt.

Das "Was" ist das Ergebnis des Handels. Was wollen Sie damit erreichen? Handelt es sich um einen kurzfristigen oder langfristigen Handel? Dies kommt darauf an, wie Sie den Trade zur Rentabilität führen und sich selbst halten, wenn das Ergebnis nicht das ist, was Sie sich wünschen.

Preisaktion Strategie 1: Der Hammer

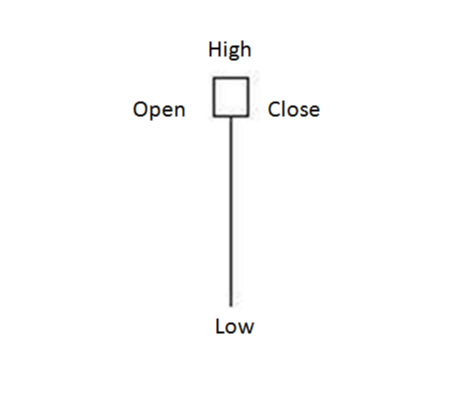

Das Hammer-Price-Action Muster ist ein bullisches Signal, das eine höhere Wahrscheinlichkeit bedeutet, dass sich der Markt nach oben als nach unten bewegt, und wird hauptsächlich in aufstrebenden Märkten eingesetzt. Hier ist ein Beispiel dafür, wie eine Hammer-Kerze aussieht:

Ein Hammer zeigt Verkäufer die den Markt auf ein neues Tief drücken. Allerdings sind die Verkäufer nicht stark genug, um auf dem Tiefpunkt zu bleiben und sich dafür zu entscheiden, ihre Positionen zu sichern. Dies führt dazu, dass sich der Markt wieder erholt, so dass auch die Käufer in den Markt eintreten. Das Eröffnungs- und das Schlusskursniveau sollten sich beide in der oberen Hälfte der Kerze befinden. Traditionell kann der Schlusskurs unter dem Eröffnungskurs liegen, aber es ist ein stärkeres Signal, wenn der Schlusskurs über dem Eröffnungskursniveau liegt

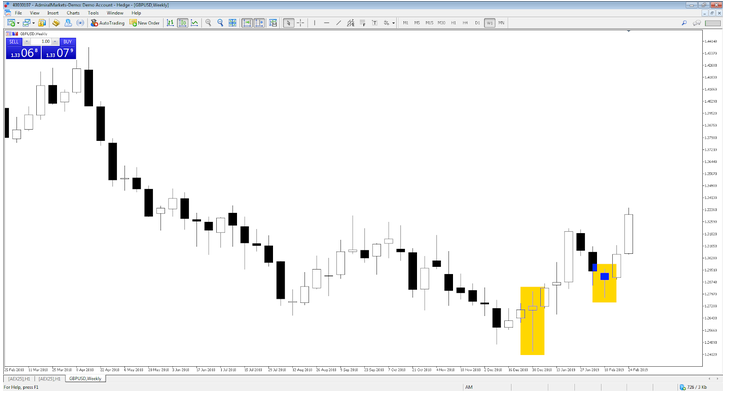

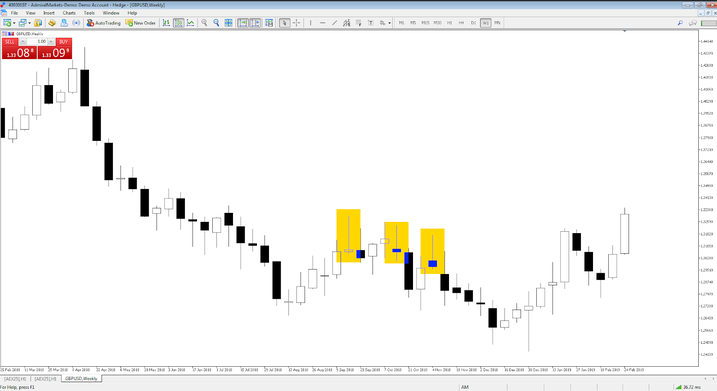

In de, obigen Preisaktions-Forex-Chart von GBP/USD gibt es zwei Beispiele für ein Hammermuster - beide in den goldenen Boxen hervorgehoben. Durch die Analyse des Eröffnungs-, Schluss-, Höchst- und Tiefstpreises deutet das Muster darauf hin, dass eine höhere Bewegung wahrscheinlich ist. In diesen Beispielen stieg der Preis nach der Bildung der Kerzen an. Natürlich wird dies nicht immer der Fall sein, aber wie hätten Sie es handeln können?

DER EINTRITT: Ein mögliches Preisniveau für den Eintritt in einen Handel könnte sein, wenn die nächste Kerze es schließlich schafft, das Hoch der Hammer Kerze zu brechen. Der Höhepunkt der Hammer Kerze - die sich in der Woche vom 10. Februar 2019 bildete - ist 1,2959. Daher könnte ein Einstiegspreis 1,2960 sein. DER STOP-LOSS: Ein mögliches Stop-Loss-Level könnte auf dem Tiefpunkt der Hammer Kerze liegen. Wenn der Markt den Einstiegspreis auslöst, aber keine anderen Käufer eintreten, ist es ein Warnzeichen, dass der Markt möglicherweise thefer gehen muss, damit Käufer gefunden werden können. Daher sollten Sie nicht wollen, dass der Stop-Loss zu nah an Ihrem Eintritt liegt. Mit dem Tiefstand der Hammer Kerze bei 1,2727 könnte ein möglicher Stop-Loss 1,2726 sein.

DAS ZIEL: Es gibt mehrere Möglichkeiten, einen Handel mit Gewinn zu beenden, wie z.B. den Ausstieg am Ende einer Kerze, wenn der Handel mit Gewinn verbunden ist, die Ausrichtung auf Unterstützungs- oder Widerstandsniveaus oder die Verwendung von Trailing Stop Losses. In diesem Fall würde die Ausrichtung auf das vorherige Schwung-Hoch zu einem Kursziel von 1,3200 führen.

DER HANDEL: Bei einem Einstiegspreis von 1,2960 und einem Stop-Loss von 1,2726 beträgt das Gesamtrisiko des Handels 234 Pips. Der Handel bei 0,1 Lot würde bedeuten, dass, wenn dieser Handel den Einstiegspreis auslöste und dann den Stop-Loss traf, der Gesamtverlust 234 $ betragen würde. In diesem Fall handelte der Markt höher als der Zielpreis, was zu einem ungefähren Handelsgewinn von 240 $ führte.

Preisaktion Strategie 2: Der Shooting Star

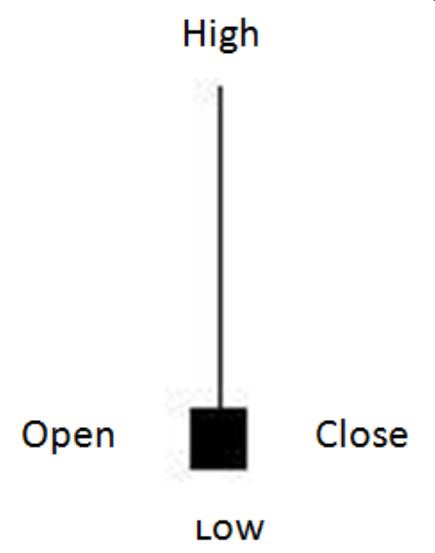

Das Shooting Star-Preismuster ist ein rückläufiges Signal, das eine höhere Wahrscheinlichkeit bedeutet, dass sich der Markt weniger als höher bewegt, und wird hauptsächlich in abwärts tendierenden Märkten eingesetzt. Im Wesentlichen ist es das Gegenteil des Hammermusters.

Hier ist ein Beispiel dafür, wie eine Shooting Star Kerze aussieht:

Ein Shooting Star zeigt Käufern, wie sie den Markt auf einen neuen Höchststand bringen. Die Käufer sind jedoch nicht stark genug, um auf dem hohen Niveau zu bleiben und sich dafür zu entscheiden, ihre Positionen zu sichern. Dies führt zu einem Rückgang des Marktes, so dass auch die Verkäufer in den Markt eintreten. Der Eröffnungs- und Schlusskurs sollten sich beide in der unteren Hälfte der Kerze befinden. Traditionell kann der Schlusskurs über dem Eröffnungskurs liegen, aber es ist ein stärkeres Signal, wenn der Schlusskurs unter dem Eröffnungskursniveau liegt.

In dem obigen Price-Action-Forex-Chart für GBP/USD gibt es drei Beispiele für ein Shooting Star - alle in den goldenen Boxen hervorgehoben. Durch die Analyse des offenen, engen, hohen und tiefen Preisniveaus deutet das Muster darauf hin, dass eine Bewegung nach unten wahrscheinlich ist. In diesen Beispielen ist der Preis nach der Entstehung der Kerzen gesunken. Natürlich wird dies nicht immer der Fall sein, aber wie hätten Sie es handeln können?

DER EINTRITT: Ein mögliches Preisniveau für den Eintritt in einen Handel könnte sein, wenn es dem Markt endlich gelingt, das Tief der Sternschnuppe zu durchbrechen. Der Tiefstwert der dritten Sternschnuppen Kerze - die sich in der Woche des 4. November 2018 bildete - liegt bei 1,2957. Daher könnte ein Einstiegspreis 1,2956 sein.

DER STOP-LOSS: Ein mögliches Stop-Loss-Level könnte auf der Höhe der Sternschnuppen-Kerze liegen. Mit dem Hoch der Sternschnuppen-Kerze bei 1,3173 könnte ein mögliches Stop-Loss bei 1,3174 liegen. DAS ZIEL: Es gibt mehrere Möglichkeiten, einen Handel mit Gewinn zu beenden, wie z.B. den Ausstieg am Ende einer Kerze, wenn der Handel mit Gewinn verbunden ist, die Ausrichtung auf Unterstützungs- oder Widerstandsniveaus oder die Verwendung von Trailing Stop Losses. In diesem Fall würde die Ausrichtung auf das vorherige Swing-Tiefstniveau zu einem Kursziel von 1,2663 führen.

DER HANDEL: Bei einem Einstiegspreis von 1,2956 und einem Stop-Loss von 1,3174 beträgt das Gesamtrisiko des Handels 218 Pips. Der Handel bei 0,1 Lot würde bedeuten, dass, wenn dieser Handel den Einstiegspreis auslöste und dann den Stop-Loss traf, der Gesamtverlust 218$ betragen würde. In diesem Fall handelte der Markt tiefer, um den Zielpreis zu erreichen, was zu einem ungefähren Handelsgewinn von 293 $ führte.

Preisaktion Strategie 3: Das Harami

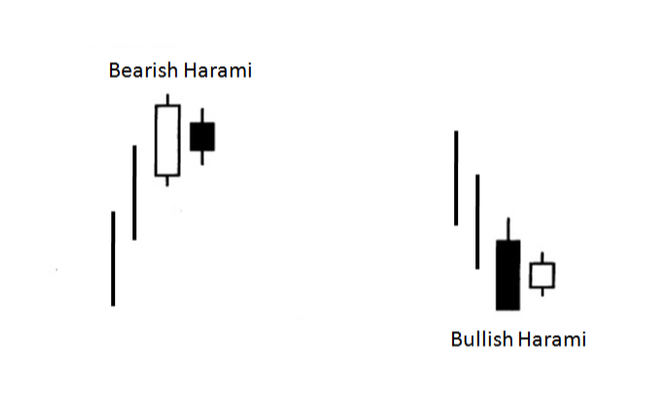

Das Harami-Price Action Muster ist ein Zwei-Kerzen-Muster, das Unentschlossenheit auf dem Markt darstellt und hauptsächlich für den Breakout-Handel verwendet wird. Sie kann auch als "Inside Candle Formation" bezeichnet werden, da sich eine Kerze innerhalb des Bereichs der vorherigen Kerze bildet, von hoch bis tief.

Hier ist ein Beispiel dafür, wie eine bärische und bullische Harami-Kerzenformation aussieht:

Eine bärische Harami bildet sich, wenn sich der hohe bis tiefe Bereich einer Verkäufer-Kerze innerhalb des hohen und tiefen Bereichs einer früheren Käufer-Kerze entwickelt. Da es keine Fortsetzung gab, um ein neues Hoch zu bilden, stellt die rückläufige Harami eine Unentschlossenheit auf dem Markt dar, die zu einem Ausbruch nach unten führen könnte.

Eine bullische Harami bildet sich, wenn sich der hohe bis tiefe Bereich einer Kaufkerze innerhalb des hohen und tiefen Bereichs einer früheren Verkäufer-Kerze entwickelt. Da es keine Fortsetzung eines neuen Tiefststands gab, stellt die bullische Harami eine Unentschlossenheit auf dem Markt dar, die zu einem Ausbruch nach oben führen könnte.

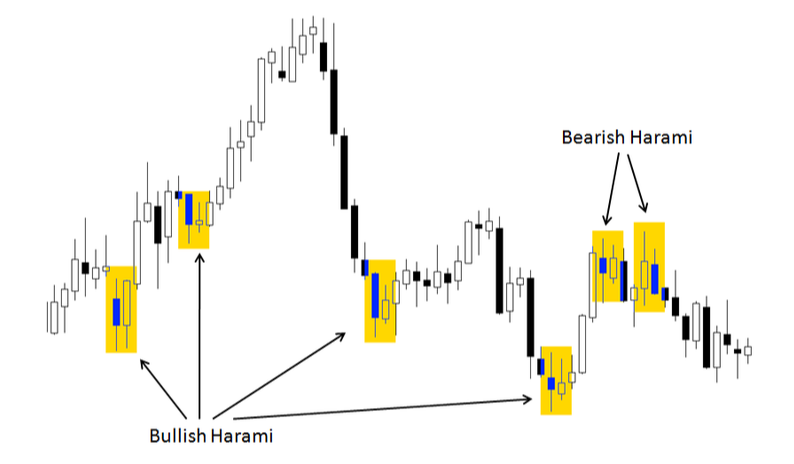

Hier sind einige Beispiele für bullische und bärishe Harami Muster, die sich über einen längeren Zeitraum bilden:

Wie können Sie also diese Muster als Preisaktionshandelsstrategie handeln? Es gibt viele Wege und nicht einen perfekten Weg. Viele Händler verwenden dies jedoch als eigenständiges Breakout-Muster.

Hier sind einige mögliche Regeln, auf denen man aufbauen kann:

Handel Mit Dem Bullischen Harami-Price Action Muster:

- Identifizieren Sie bullisches Harami Muster (der hohe und tiefe Bereich einer Kaufkerze, der sich innerhalb des hohen und tiefen Bereichs einer früheren Verkäufer-Kerze entwickelt);

- Gib einen Pip über der Höhe der letzten Kerze ein;

- Platzieren Sie einen Stop-Loss einen Pip unter dem Tiefpunkt der vorherigen Kerze (um dem Handel etwas Platz zum Atmen zu geben);

- Zielen Sie auf eine persönliche Belohnung für das Risiko, d.h. auf die gleiche Anzahl von Pips, die Sie vom Einstiegspreis bis zum Stop-Loss-Preis riskieren;

- Wenn der Handel nicht durch das Öffnen einer neuen Kerze ausgelöst wurde, stornieren Sie die Order. Wenn der Handel ausgelöst wurde, lassen Sie ihn auf dem Markt, bis der Stop-Loss oder das Ziel erreicht ist.

Basierend auf diesen Regeln oben, ist hier ein Beispiel dafür, wie es auf einem Diagramm aussehen würde:

In der obigen Grafik von AUD/CAD hat sich ein bullisches Harami gebildet. Mit der obigen Regel könnte man einen Einstiegspreis über dem Hoch der letzten Kerze haben, mit einem Stop-Loss auf dem Tiefststand der vorherigen Kerze. Wenn die Order nicht durch das Öffnen des nächsten Balken ausgelöst wird, kann man einfach die erteilte Order stornieren und nach dem nächsten Trade suchen. Wenn es sie ausgelöst hat, dann werden Ihre Stop-Loss- oder Ziel-Niveau Sie in einen Gewinn oder Verlust verwandeln.

Handel mit dem bärisch harami price action pattern:

- Identifizieren Sie rückläufige Harami Muster (das hohe und tiefe Segment einer Verkäufer-Kerze, das sich innerhalb des hohen und tiefen Bereichs einer früheren Käuferkerze entwickelt);

- Steigen Sie einen Pip unter dem Tiefpunkt der letzten Kerze ein;

- Platzieren Sie einen Stop-Loss einen Pip über dem Hoch der vorherigen Kerze (um dem Handel etwas Platz zum Atmen zu geben);

- Zielen Sie auf eine persönliche Belohnung für das Risiko, d.h. auf die gleiche Anzahl von Pips, die Sie vom Einstiegspreis bis zum Stop-Loss-Preis riskieren;

- Wenn der Handel nicht durch das Öffnen einer neuen Kerze ausgelöst wurde, stornieren Sie die Order. Wenn der Handel ausgelöst wurde, lassen Sie ihn auf dem Markt, bis der Stop-Loss oder das Ziel erreicht ist.

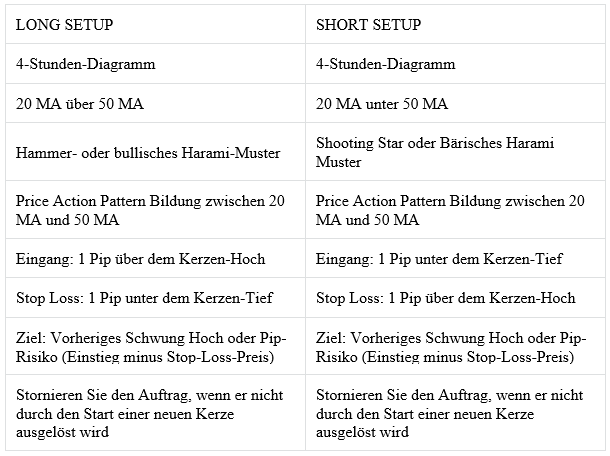

Preisaktion strategie 4: Forex Price Action Scalping

Es gibt eine Vielzahl von Forex-Preisaktionen, die Händlern zur Verfügung stehen. Da Scalping jedoch bedeutet, sehr kurzfristige Trades mehrmals täglich zu tätigen, gibt es mehr Filter, die benötigt werden, um eine Preisaktion zu handeln.

Ein wichtiger Filter kann sein, Märkte zu finden, die sich in einem "Trend" befinden, der Händlern hilft, zu erkennen, wer die Kontrolle über den Markt hat - die Käufer oder Verkäufer. Gleitende Durchschnitte (MA) sind ein nützlicher Handelsindikator, der dabei helfen kann, dies zu erkennen. Da Skalper nach kurzfristigen Bewegungen suchen, werden häufig schnellere gleitende Durchschnitte - wie der gleitende Durchschnitt von zwanzig Perioden und fünfzig Perioden - verwendet.

Lassen Sie uns nun einige Regeln für eine mögliche Forex Price Action Scalping Strategie erstellen, die gleitende Durchschnitte für Trend und Preisaktion für Einstiegs- und Stop-Loss-Level kombiniert.

Dies ist nur ein Beispiel, um Sie darüber zum Nachdenken zu bringen, wie Sie Ihre eigene Handelsmethodik entwickeln können. Jede Strategie, wird Trades gewinnen und verlieren, also verwalten Sie Ihr Risiko vernünftig. Lassen Sie uns nun die Strategie in Aktion betrachten.

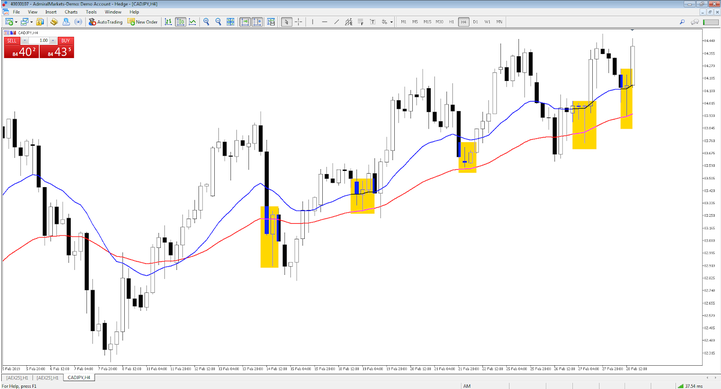

Das obige Diagramm von CAD/JPY zeigt einen jüngsten stetigen Aufwärtstrend. Betrachten wir dies auf dem 4-Stunden-Chart:

Der gleitende Durchschnitt mit zwanzig Perioden (blaue Linie) liegt über dem gleitenden Durchschnitt mit fünfzig Perioden (rote Linie). Dies entspricht einem Teil der oben genannten Regeln für die Price-Action-Forex-Scalping-Strategie. Die nächsten Schritte sind die Identifizierung von Preisaktionen für Forex-Setups, die sich zwischen den gleitenden Durchschnitten entwickeln.

FAZIT

Price Action Trading ist ein mächtiges Instrument und wird von Händlern auf der ganzen Welt eingesetzt. Ist es an der Zeit für Sie, es in Ihren Handel zu integrieren?